上银基金总经理尉迟平:厚植稳健经营文化聚焦投研能力建设

专题:《券商基金掌门人论道》:公募基金迈入高质量发展新篇章

顺应居民和机构财富管理需求的快速增长,近年来我国公募基金行业规模亦呈现良好的增长趋势,目前已突破了30万亿,成为我国资管行业的重要组成部分。近年来随着利率和资产投资回报中枢下行以及资管新规等因素,投资者的风险偏好整体走低,对固收类产品的需求升高。在这样的背景下,固收领域拥有扎实功底的基金公司脱颖而出。

海通证券最新数据显示,上银基金固收类产品和权益产品7年全市场绝对收益分类评分排名分别位列全市场第1(1/97)和第13(13/107)。

“据我们观察,行业规模增长背后呈现两大快速增长的资金投资需求,一是资管产品净值化背景下,广大居民对于较低风险的‘稳健’产品的投资需求;二是利率中枢下行的‘资产紧张’背景下,机构对于把握核心资产,拓展投资范围,提升投资收益,委托基金公司给予专业投资管理的需求。”上银基金总经理尉迟平介绍道。

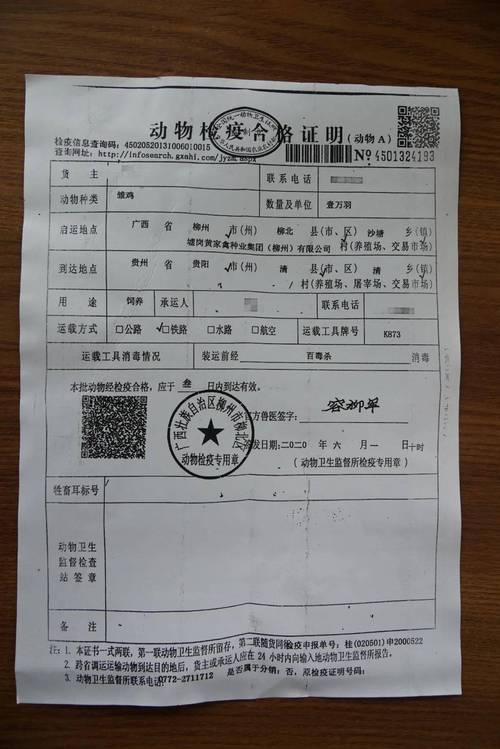

尉迟平曾任职于上海银行总行金融市场部债券交易部、金融市场部外汇与贵金属部,于2020年4月加入上银基金,历任总经理助理兼固定收益部总监、副总经理等职务。在交易、投研板块的深耕不辍使得她对资本市场有着深刻理解,并且一直致力于从机制、体制上持续提升公司投研能力。近期,《对话资管30人》栏目专访了尉迟平,请她分享了对市场的最新观点和基金行业可持续发展路径的思考。

尉迟平。资料图

《对话资管30人》:如何判断当下的宏观经济周期和市场趋势?

尉迟平:长期视角下,中国宏观经济伴随人口红利和城镇化红利的退坡,已经走在从高速增长转向长期高质量发展的路上,目前处于宏观温和增长态势下的新旧动能转换关键期。由于新旧动能的经济体量依然有差距,这个转换过程会比较长,我们会看到政策在持续引领新动能发展的同样会很关切地产基建等传统核心动能收缩所释放的风险。

中短期视角下,经济内在产业结构重塑必然会导致分化,包括制造业贷款余额改善与房地产贷款余额回落之间的分化、制造业内部上游紧平衡与中游过剩之间的分化、消费环节多数品类量与价的分化等。另外,中国作为世界第二大经济体、第一大工业生产国,中短期内还不可避免在外贸、资本流动、汇率等层面受到全球周期运行的影响,虽然目前地缘政治冲突不断、部分国家地区贸易保护主义抬头,但全球经济整体正处在温和复苏周期中,依然给我国带来较多积极变化,如出口订单回暖、新的产业链和供应链网络加速形成、贸易伙伴多元化等。

回到资本市场,我国经济进入高质量发展阶段,货币政策仍有较大放松空间,上银基金总经理尉迟平:厚植稳健经营文化聚焦投研能力建设且债券作为机构和居民金融资产账户的压舱石作用将更加凸显,债市走势预计相对稳定,整体机会大于风险。权益方面,在今年两会、新“国九条”等一系列监管指引下,政策也在持续促进资本市场高质量发展、保护投资者利益,着力增强股市内在稳定性,因此趋势上长期向好,但中短期内经济转型仍面临产能优化、需求培育等问题,企业利润向上弹性总体有所回落、且分化显著,波动预计是常态,并以结构性机会为主。

《对话资管30人》:作为基金管理人,如何看待基金行业的规模变动和净值波动?

尉迟平:从专业投资人角度来说,波动是市场常态,波动的同时也意味着机会。

作为基金管理人,产品规模的增长承载着投资者的信任和重托,也意味着基金公司更要将人民性和功能性放在首位,进一步发挥专业平台价值和自身专业能力,真正从投资者需求出发做好产品设计,构建投资组合,提高投资适配,给予投资者符合其风险偏好的回撤控制和投资体验,而不能因追求产品短期业绩或规模而放任超出投资者承受范围的风险敞口和相应净值波动。

具体而言,一是在产品上,推出更多绝对收益定位、低费率被动及浮动费率产品,做好产品开放频率和持有期安排设计;二是在投资上,确保投资策略与产品定位的匹配,加大低波动资产挖掘和投资组合构建,保持投资风格策略的稳定不漂移;三是在投资者陪伴上,注重产品定位及风险收益特征的宣教,投后及时响应投资者关切,以此加深投资者对于产品的理解,提升投资者投资体验,深化投资者对于基金公司品牌乃至行业口碑的信任度。

《对话资管30人》:面对基金行业的激烈竞争,上银基金如何打造独特的竞争优势?

尉迟平:专业精进的投研能力是资产管理公司长远发展的核心要素,人才培养至关重要。公司非常重视打造务实稳健的文化,高效的机制、体系和框架,并着力从经营文化和投研能力建设两方面提升自身的竞争优势。

在经营文化方面,上银基金作为上海银行控股的基金公司,继承了上海银行稳健经营的基因,近年来深度融入集团管理体系,认真履行国有企业社会责任,专注于自身擅长且长期正确的道路。

从以下两方面可以体现公司高度的文化认同:一是平台大于个人,上银基金特别强调投研人员的内部培养以及团队协作,实行“长期、稳健、公平”的业绩考核机制,形成了扁平高效、风清气正的工作环境。二是业绩大于规模,上银基金始终以投资者利益为核心,坚持长期投资、价值投资理念,依靠长期业绩积累品牌形象,持续提升投资者获得感。海通证券最新数据显示,上银基金固收类产品和权益产品7年全市场绝对收益分类评分排名分别位列全市场第1(1/97)和第13(13/107),良好的业绩表现成为公司规模增长的重要驱动因素。

我们始终认为投研能力是资管行业的核心竞争力,也是产品取得长期良好业绩的底层逻辑。上银基金近年来着力完善“投委引领、专委深化、小组攻坚”的一体化投研中心,实现研究成果高度共享。

在宏观研究层面,建立了清晰的总量研究框架,近年来持续加强对政策面的系统性跟踪研究以及对海外经济环境与金融市场内外联动的剖析;在中观研究层面,不断完善中观研究框架,打通了宏观总量和微观主体研究链路,及时迭代和丰富主题库和行业跟踪指标体系,提高对重点产业及结构性机会的把握能力。在微观研究层面,发挥银行系基金固收研究优势,持续优化流动性管理和利率交易策略,细化信用债择券和定价策略;同时完善权益投资策略,研发包括红利策略、逆向策略等多元化策略工具。

《对话资管30人》:今年在大类资产配置上有怎样的策略,对股市和债市的配置重点是什么?

尉迟平:基于市场发展和趋势判断,结合公司稳健经营的文化,今年上银基金在大类资产配置上的重点是加大具有稳定现金流的资产配置。

股市方面,目前我国资本市场正着力增强其内在稳定性,引导股市真正成为有锚、值得长期配置投资的市场,鼓励耐心资本的长期价值投资。因此从中长期来看,我们更加偏向于把能够持续创造稳定现金流的红利资产作为配置底仓和长期持有的优质资产,相关标的目前主要在业务模式天然具备较强稳定性的公用事业、高速公路、港口、电信运营商等领域,以及煤炭、石化、有色金属等具有稀缺资源属性、资本开支较少、供给支撑价格韧性的上游能源资源领域;中期内,持续关注新动能领域重要环节技术突破或结构性需求大幅提升带来的成长型机会,例如数字经济、高端制造等板块;短期则是在确认β具备一定稳定性或阶段性向上前提下,结合估值选择盈利向上弹性较大的景气细分赛道精耕细作。

债市方面,在未来低利率低利差新常态下,坚持挖掘价值标的并长期持有的策略,同时擅于从波动中获取收益将是纯债投资的核心;转债配置主线则与股票策略相呼应,在监管高质量发展要求下,需要额外关注转债信用分层和对应的定价差异,规避尾部主体和防范流动性风险。在债基的品种上,中短债、指数类、“固收 ”策略产品是我们一直比较关注的方向,我们也在探索境外市场,满足投资者全球化的资产配置需求。